P/E của SAB đã lên đến gần 35 lần – cao hơn nhiều so với chỉ số định giá của nhiều công ty chứng khoán khi so sánh với các doanh nghiệp bia trong khu vực.

2 doanh nghiệp có vốn hóa lớn nhất TTCK là 2 doanh nghiệp F&B

Chào sàn HOSE vào ngày 6/12, không ngoài dự đoán của thị trường, cổ phiếu SAB của Sabeco đã tăng trần liên tục và đến nay, sau 7 phiên tăng trần, SAB đóng cửa ngày 14/12 tại mức giá 197.700 đồng.

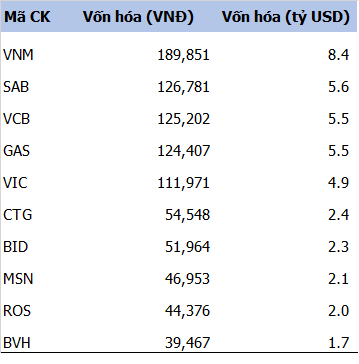

Tại giá này, vốn hóa thị trường của Sabeco đạt 126.781 tỷ đồng tương đương 5,6 tỷ USD – chiếm gần 9% vốn hóa toàn thị trường, vượt qua VCB của Vietcombank và GAS của PV GAS để trở thành doanh nghiệp có vốn hóa lớn thứ 2 trên sàn chứng khoán. Như vậy, 2 cổ phiếu có vốn hóa lớn nhất thị trường (VNM và SAB) đều là 2 doanh nghiệp thuộc ngành F&B.

Với vị thế đó, biến động giá của SAB gây ảnh hưởng rất lớn đến VN-Index.

Lúc này, danh sách top 10 cổ phiếu có vốn hóa lớn nhất thị trường như sau:

Hiện tại, Bộ Công thương đang sở hữu 89,59% vốn cổ phần của Sabeco. Với tỷ lệ cổ phiếu trôi nổi ít, thanh khoản của SAB rất thấp và luôn dư mua trần hàng triệu cổ phiếu. Đó là điều kiện thuận lợi để cổ phiếu có cơ sở tiếp tục tăng trần. Mới đây, công ty cũng công bố sẽ trả cổ tức 30% bằng tiền mặt.

Tuy nhiên, trong 3 phiên gần nhất, khối lượng giao dịch của cổ phiếu này đã tăng mạnh và vươn lên mức hơn 100.000 đơn vị/phiên, vẫn dư mua trần nhưng khối lượng phải “xếp hàng” giảm mạnh.

Là doanh nghiệp đứng đầu thị trường bia Việt Nam với hơn 45% thị phần (theo số liệu của Euromonitor), kỳ vọng của nhà đầu tư đối với SAB rất nhưng nhưng đến phiên hôm nay, P/E của SAB đã lên đến gần 35 lần – cao hơn nhiều so với chỉ số định giá của nhiều công ty chứng khoán khi so sánh với các doanh nghiệp bia trong khu vực (con số này ở mức khoảng 20 - 22 lần). Điều này có thể khiến cho SAB gặp áp lực điều chỉnh giống như kịch bản đã xảy ra với BHN của Habeco trước đó.

Sabeco được định giá cao có thể gây khó khăn cho việc thoái vốn?

Sự tăng giá mạnh mẽ của SAB diễn ra trong bối cảnh SCIC vừa “ế” 40% số cổ phần chào bán của Vinamilk (VNM) – doanh nghiệp sữa hàng đầu Việt Nam, mà một trong những nguyên nhân được nêu lên là do giá khởi điểm cao hơn khá nhiều so với giá thị trường. Do đó, có nhiều ý kiến e ngại rằng việc SAB được đẩy lên cao có thể khiến các nhà đầu tư chiến lược tiềm năng do dự.

Nhìn sang Carlsberg, một “nhà đầu tư chiến lược tiềm năng” khác của doanh nghiệp anh em Habeco, lúc trước đã phát biểu rằng, cổ phiếu BHN có giá hợp lý là 48.000 đồng. Tức là họ định giá Habeco thấp hơn rất nhiều so với thị giá của cổ phiếu này trên sàn chứng khoán.

Sabeco gấp rút lên sàn sau chỉ thị của Thủ tướng Chính phủ về việc tiến hành niêm yết các doanh nghiệp này trên thị trường chứng khoán trước khi bán vốn Nhà nước để bảo đảm công khai, minh bạch, bảo đảm có lợi nhất cho Nhà nước.

Xung quanh câu chuyện này, trước khi Sabeco niêm yết, báo chí đã đăng tải thông tin Bộ Công thương đề nghị thoái vốn thuộc sở hữu nhà nước theo lộ trình 2 đợt: Đợt 1 là bán 53,59% vốn điều lệ tương đương với 24.000 tỷ đồng trong năm 2016, đợt 2 bán 36% vốn điều lệ còn lại tương đương với 16.000 tỷ đồng trong năm 2017 sau khi Sabeco thực hiện niêm yết.

Mới đây nhất, trả lời Wallstreet Journal, lãnh đạo Sabeco cho biết, quá trình thoái vốn sẽ khởi động từ tháng 4/2017. Từ nay đến tháng 4/2017 là một thời gian không ngắn và giá cổ phiếu sẽ còn biến động nhiều. Cho nên có lẽ cũng không nên lo lắng về vấn đề này quá sớm.

0 nhận xét:

Đăng nhận xét